目次

相続登記義務化が決定!放置にペナルティが発生する時代へ

相続した不動産の名義変更はお済みですか?そのまま放置しておくと大変なことになるかもしれません。2024年4月1日に法改正がなされ、相続登記が義務化される運びとなります。

もし手続きを怠ったらどうなるのでしょうか?なぜ義務化がされるのでしょうか?今回は相続登記の義務化について、不動産のプロが解説します。不動産を相続された方、あるいはこれから相続する見込みがある方必見です。

3年放置で最大10万円以下の過料

不動産を相続したのにも関わらず、相続登記手続きを怠り名義人変更しなかった場合、最大で10万円の過料が課されることになります。過料とは金銭的なペナルティであり、刑罰である罰金ではありませんので、前科はつきません。しかし、相続登記手続きを行わないと違反になってしまうことには変わりありません。期限は「不動産を相続したことを知ってから3年以内」です。その間に必ず相続登記手続きを行いましょう。

遺産分割がまとまらない場合は救済方法あり

ただし、遺産分割協議がまとまらないなど、何らかの理由で3年以内に相続登記ができないこともあり得るでしょう。その場合は救済策が2つあります。

1つ目はいったん法定相続分で相続登記を行うという方法です。たとえば、2人兄弟が相続人である場合、法定相続分に従って1/2ずつ相続したことにして登記をするのです。その後、遺産分割協議の結果に従って変更登記を行います。

2つ目は「相続人申告登記(仮)」を行うという方法です。自分が相続人であることを法務局に申告し、登記簿に記録を残しておくのです。そうすれば、手続日から3年の猶予が与えられます。

義務化に至った背景とは

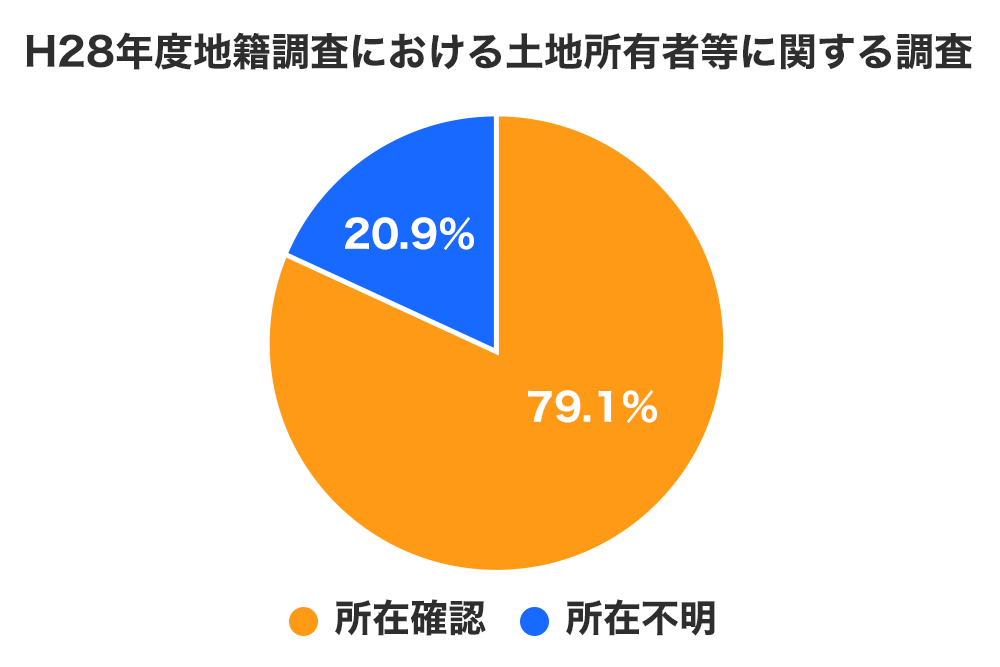

2024年の相続登記義務化は「所有者不明土地の解消に向けた民事基本法制の見直し(民法・不動産登記法等一部改正法・相続土地国庫帰属法)」によるものです。今、所有者が不明になっている土地が増えていて、その割合は2割にものぼります。これが大きな問題となっているのです。

2024年の相続登記義務化は「所有者不明土地の解消に向けた民事基本法制の見直し(民法・不動産登記法等一部改正法・相続土地国庫帰属法)」によるものです。今、所有者が不明になっている土地が増えていて、その割合は2割にものぼります。これが大きな問題となっているのです。

所有者不明土地の増加を防ぎ、土地を利用しやすくするため

土地の所有者が不明のままだとさまざまな弊害が発生します。所有者がわからない土地があると公共事業が進められません。行政側では所有者と話し合うことも、勝手に土地を使うこともできないからです。特に災害が発生した後にインフラ整備を行う場合にこうした問題が発生すると復興の妨げとなってしまいます。所有者を明らかにして土地を活用しやすくするための取り組みの一環として、今回のような相続登記義務化が盛り込まれたのです。

放置することによる様々なデメリット

過料が発生する以外にも相続登記手続きを行わないことによる相続人が被るデメリットはさまざまあります。むしろ以下のようなデメリットのほうが深刻かもしれません。後々大きなトラブルに巻き込まれないためにも、土地を相続したら必ず相続登記手続きを行い、名義を変更しておきましょう。

過料が発生する以外にも相続登記手続きを行わないことによる相続人が被るデメリットはさまざまあります。むしろ以下のようなデメリットのほうが深刻かもしれません。後々大きなトラブルに巻き込まれないためにも、土地を相続したら必ず相続登記手続きを行い、名義を変更しておきましょう。

相続人が増え収拾がつかなくなる可能性が高い

相続が発生した場合、相続登記を行うまでは相続人が不動産を共有している状態となります。たとえば、Aさん、Bさん、Cさんという3人の相続人がいる場合、それぞれが1/3ずつ不動産を所有している状態となります。仮にAさんが亡くなった場合、さらにその配偶者や子どもに所有権が移ります。その後、Bさんが亡くなれば、同様に相続人に権利が移ります。

放置しておくと土地の権利者がどんどん増え、手続きが煩雑になる、相続トラブルが起きるなどの弊害が発生しやすくなります。

不動産売買が行えなくなる

不動産を売買する場合には所有権が登記されていなければなりません。高額なものですので、「この土地は自分のものです」という証明をして、はじめて話が前に進みます。相続登記を行わなければ、いくら口で所有権を主張したとしても登記簿には反映されていないので、それが証明できる術はありません。

登記手続きを行えば不動産売買はできるようになりますが、売れるまでに時間がかかります。特に相続した不動産の売却を検討されている方はご注意ください。

相続税の延滞料が発生してしまう

相続登記をしなくても相続税は支払わなければいけません。遺産の価値が相続税の基礎控除を超える場合、相続税の申告と納付を行う必要があります。相続税の申告は相続が発生してから10ヶ月以内という期限が定められていて、正しく手続きを行わないと延滞料が発生する可能性があります。遺産分割協議を行って相続分をしっかりと確定させて登記をしておくことは、相続税を正しく申告する上でも非常に重要です。

相続登記を一人でやるのは難しい

相続登記をするためにはさまざまな書類を作成し、法務局で手続きを行わなければなりません。仕事や家事などがある中でそれらの作業をするのはなかなか手間がかかります。書類の書き方も難しいため、慣れていない方が一人で手続きをするのは大変です。司法書士などの専門家に依頼すれば手続きを代行してくれるのでスムーズに相続登記ができます。

相続登記をするためにはさまざまな書類を作成し、法務局で手続きを行わなければなりません。仕事や家事などがある中でそれらの作業をするのはなかなか手間がかかります。書類の書き方も難しいため、慣れていない方が一人で手続きをするのは大変です。司法書士などの専門家に依頼すれば手続きを代行してくれるのでスムーズに相続登記ができます。

業者に依頼した場合の費用や相場について

ただし、費用がかかるのがネックです。そもそも相続登記には登録免許税(固定資産評価額の0.4%)や実費(個人の戸籍や住民票など必要な書類を揃えるための費用)がかかります。たとえば、2000万円の土地を相続した場合、登録免許税はその0.4%なので、8万円かかることになります。実費は合計で5,000円ほどです。

それに加えて司法書士などの専門家に依頼すると報酬を支払わなければなりません。相場は5~10万円ほど。相続登記を行うために十数万円もの費用がかかるケースも珍しくありません。

相続した不動産の維持にかかる費用

相続登記の手続き以外にも、不動産を相続したらさまざまな費用がかかります。代表的なものは固定資産税です。固定資産税とは土地や建物、償却資産などにかけられる税金のことで、物件の評価額に応じて金額が決まります。

相続登記の手続き以外にも、不動産を相続したらさまざまな費用がかかります。代表的なものは固定資産税です。固定資産税とは土地や建物、償却資産などにかけられる税金のことで、物件の評価額に応じて金額が決まります。

土地あたりの固定資産税

土地の固定資産税額を求めるためには土地の固定資産評価額を知らなければなりません。評価額は土地の面積にその地域の路線価を掛けることで算出が可能です。路線価については国税庁のホームページで調べることができます。

さらに、評価額に1.4%(固定資産税の標準税率)を掛け合わせれば、固定資産税がいくらかかるのかを計算することができます。

たとえば、路線価が30万円、面積が100平方メートルの土地であれば、評価額は30万円×100=3,000万円です。固定資産税額は3,000万円×1.4%=42万円となります。

一戸建てあたりの固定資産税

一戸建ての場合は土地の固定資産評価額と建物の固定資産評価額を把握する必要があります。建物の評価額は築年数や劣化具合、建築に使われている材料、内装や設備など、さまざまな要素で決まるので一概には言えませんが、再建築価格(その建物を建てるときにかかる費用)の60%くらいが目安です。

たとえば、土地の固定資産評価額が3,000万円、建物の固定資産評価額が1,000万円の場合、それぞれに1.4%を掛けます。土地は42万円で、建物は14万円の固定資産税がかかり、合計で56万円納めなければなりません。

相続した物件が訳ありの場合

相続した物件がいわゆる「訳あり物件」だった場合、固定資産税は安くなるのでしょうか?ここからは訳あり物件を相続したケースについて考えていきましょう。

相続した物件がいわゆる「訳あり物件」だった場合、固定資産税は安くなるのでしょうか?ここからは訳あり物件を相続したケースについて考えていきましょう。

訳あり物件に該当するケース

訳あり物件とは何らかの瑕疵(欠陥)がある物件のことを指します。消防設備が備わっていない、安全基準や建ぺい率などが満たされていない「法的瑕疵」、近隣に火葬場や墓地などの人の死に関わる施設、鉄道や工場などの騒音や公害が発生する可能性がある施設があるといった「環境的瑕疵」、過去に自殺や殺人などで人が亡くなっている「心理的瑕疵」がある物件が訳あり物件と呼ばれます。

実際の相場はどのくらいになるのか

通常訳あり物件は一般的な不動産と比べると資産価値は大きく下がります。法的瑕疵物件は5割ほど、環境的瑕疵物件は7~8割ほど、心理的瑕疵物件は1~5割ほど、物件の価格が下る傾向があり、その分だけ固定資産税の額も低くなります。

物件によって異なるので一概には言えませんが、いずれにしても、相続した物件が訳あり物件の場合、固定資産税は安くなる可能性が高いです。

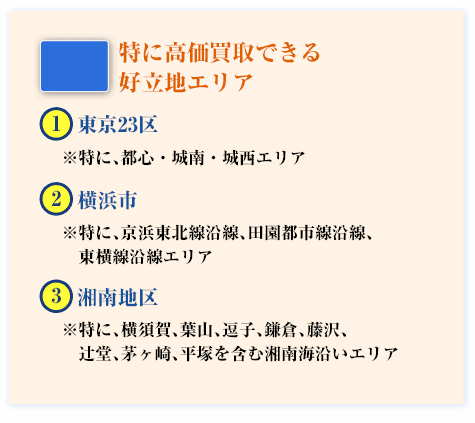

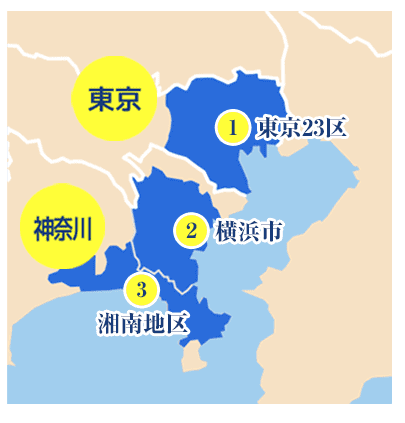

訳あり物件買取センターなら登記費用のご相談も可能です!

相続登記を行わないとさまざまなデメリットが生じます。物件を売却する場合、時期が遅れれば遅れるほど、売りにくくなります。

訳あり物件を相続したけどどうしたらいいか困っている……そんな方は訳あり物件買取センターにご相談ください。弊社では煩雑で費用がかかる相続登記を無料で行います。一般的な不動産会社では断られる、安価でしか売却できない物件も好条件で買取可能です。代金のお支払いは最短即日。残置物撤去や特殊清掃などお客さまの費用負担も0です。

お気軽に相談できる体制を整えておりますので、ぜひご連絡ください。

宮野 啓一

株式会社ティー・エム・プランニング 代表取締役

| 国内 | 不動産トラブルの訴訟・裁判解決件数:150件 |

| 国内 | 訳あり物件売買取引件数:1150件 |

| 海外 | 不動産トラブルの訴訟・裁判解決件数:30件 |

※宮野個人の実績件数

経歴

1964年、東京(六本木)生まれ。叔父・叔母がヨーロッパで多くの受賞歴を持つ一級建築士で、幼少期より不動産や建築が身近なものとして育つ。

日本大学卒業後、カリフォルニア州立大学アーバイン校(UCI)に入学。帰国後は大手ビルオーナー会社に就職し、不動産売買を行う。

平成3年、不動産業者免許を取得し、株式会社ティー・エム・プランニングを設立。同時期より第二東京弁護士会の (故)田宮 甫先生に師事し20年以上に渡り民法・民事執行法を学ぶ。

現在まで30年以上、「事件もの」「訴訟絡み」のいわゆる「訳あり物件」のトラブル解決・売買の実績を積む。

またバブル崩壊後の不良債権処理に伴う不動産トラブルについて、国内・海外大手企業のアドバイザーも兼務し数多くの事案を解決。

日本だけでなくアメリカや中国の訳あり物件のトラブル解決・売買にも実績があり、国内・海外の不動産トラブル解決に精通。米国には不動産投資会社を持ち、ハワイ(ワイキキ・アラモアナエリア)・ロサンゼルス(ハリウッド・ビバリーヒルズ・サンタモニカエリア)を中心に事業を行う。

会社概要

会社概要 お問い合わせ

お問い合わせ