「ローンが払えない!」コロナで急増!?住宅ローン地獄に陥らないためにやるべきこと

目次

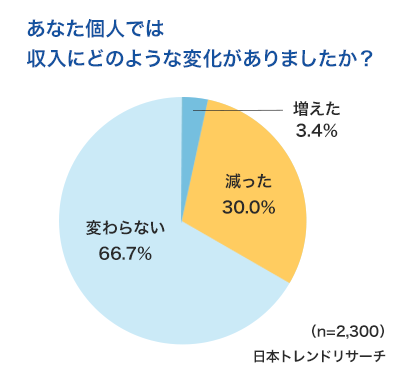

3割がコロナにより収入が減

2020年に端を発した新型コロナウイルス感染症は経済にも大きなダメージを及ぼしています。日本トレンドリサーチが全国の男女2,300人を対象に行なったアンケート調査によると、実に3割の人が「収入が減った」と回答。「売上が全然ない」「ボーナスを減らされた」「会社を解雇された」など、悲痛な声がたくさん寄せられています。

やむを得ない事情で収入が減ったとしても、住宅ローンは支払い続けなければいけないので、特に持ち家がある方にとって収入減は大きな痛手です。たとえ、今収入が安定していたとしても、コロナ禍が長引けばどうなるかわかりません。

せっかく買った家をすぐに手放すのは悲惨なことです。でも、万が一に備えて住宅ローンが支払えなくなったときにはどうなるのか?どうすればいいのか?といったことも頭に入れておきましょう。

住宅ローン地獄、最悪のケースが「競売」

家賃の滞納が6ヶ月以上続くと自宅が差し押さえられて競売にかけられる危険性があります。自宅を売り払い、その売却益で住宅ローンの残債を支払わなければいけません。しかも、競売では相場よりも安く売り飛ばされる傾向があるので、自宅を失い、ローンのみが残り、さらに引越し先の家賃まで支払わなければならないという悲惨な事態になるケースも往々にしてあります。

競売開始までの流れ

自宅が競売にかけられてしまったらまさに地獄を見ることになります。そこまでに至る流れと、大切な家を守るためのポイントについて解説します。

-

- ローン滞納後 ~2ヶ月

- 督促状が届く

-

- ローン滞納後 3~6ヶ月

- 期限の利益の損失

※ローン払いできなくなる

-

- ローン滞納後 6ヶ月~

- 競売の開始

~2ヶ月 督促状が届く(まだ間に合う)

1ヶ月や2ヶ月の延滞ではまだ競売にかけられるようなことはありませんが、黄色信号が点灯している状態です。金融機関から督促状が来たり、督促の電話がかかってきたりします。速やかに延滞分の家賃を支払えば問題ありません。

ここで延滞を続けてしまうと、同じ内容の督促状や電話が何度か来ます。また、来店して事情を説明するよう求められることもあります。

仮に返済できない場合は金融機関に連絡をし、事情を説明して返済条件の変更など相談してみましょう。

3~6ヶ月 期限の利益の損失(かなりヤバい)

督促を無視し続けていると、やがて赤信号が点灯します。延滞が3~6ヶ月続くと「期限の利益の喪失に関する予告書」や「代位弁済の通知書」という書類が送付されます。

そもそも住宅ローンは借りたお金を、毎月利息をつけて返済するという契約になっています。これが「期限の利益」です。契約が履行できなければ、期限の利益が失われることになり、一括返済を求められることになります。

「代位弁済」とはローンの保証会社が金融機関に一括で住宅ローンを支払うことです。ここで金融機関に対しては返済が完了するのですが、請求権が保証会社に移るので、債務者にとっては債務が残り続け、一括返済を求められる状況は変わりません。

6ヶ月~ 競売の開始(手遅れ!)

半年を過ぎても支払えない状況が続くと、債権者は裁判所に競売の申し出を行います。「競売開始決定通知」が届いてしまったら完全に手遅れ。ここからは前述のとおり、自宅を失い、住宅ローンが残り、さらに家賃も支払わなければいけないという、三重苦に陥ることになってしまいます。

こうならないために、住宅ローンが支払えなくなった時点で対策を打っておくことが必要不可欠です。

収入減が3ヶ月以上続きそうならば対策を考えよう

延滞している期間が2ヶ月くらいであれば、まださまざまな対策をとることができます。住宅ローン地獄に陥らないためにも、今できることを知って、早めに手を打ちましょう。

ローン借り入れ金融機関へ相談

無断で返済を滞納すると、督促を受けることになってしまいます。なにはともあれ借り入れをしている金融機関に相談することが大切です。ご自身の事情を正直に話しましょう。金融機関が恐れているのは貸し倒れです。債務者が破綻してしまえば自分たちも損をしてしまうので、相談に乗って今後の対応策を提案してくれるでしょう。また、返済条件の変更や月々の返済額の減額なども交渉することができます。

住宅ローンの見直し

まずは住宅ローンについて見直してみましょう。「月々の返済額は妥当か?」「金利は高すぎないか?」「これから返済していけそうか?」をしっかりと考えてみてください。そのうえで、「月々の返済額を減らす」「利息だけ払う」といったような今後とるべき行動が決まってきます。また、借り換えを行うことで利息を安くできる可能性もあります。

月々の返済額を減らす

金融機関と交渉すれば一時的に月々の返済を減額してくれる可能性があります。しかし、返済期間や総額は変わらないので、減額期間が終了したら月々の返済額が高くなるのがデメリットです。また、減額を受けられる期間は1年程度です。コロナが収束した後に収入が回復する見込みがあって、なおかつ今まで無理なく返済できていたのであれば検討する余地はあります。

「中ゆとり」を利用する

コロナ禍の影響で住宅ローンの返済ができなくなった方向けの救済策です。住宅金融支援機構に手続きをすることで一定期間返済額を軽減することができます。ただし、前項と同様、減額期間が終了したら月々の返済額が増えるので注意が必要です。また、審査を受ける必要があり、確実に救済を受けられるとは限りません。

返済期間を延ばす

返済期間を延ばすことで月々の支払額を減らすことができます。現状だと契約者が80歳になる年までの期間であれば延長が可能です。ただし、返済期間が長くなればその分利息の総額も増えるので注意して下さい。また、年金生活になっても住宅ローンを支払い続けなければいけないので、老後に生活が厳しくなるリスクも考えられます。

利息だけ払う

交渉次第では一定期間利息のみを支払うこともできます。元本の支払いは猶予されるので一時的な余裕はできますが、やはり借入期間が長くなるので、その分返済総額も増えてしまいます。

公共機関でも相談に乗ってもらえる

以上のように交渉次第では返済条件の変更などの措置を受けられる可能性はありますが、住宅ローンを支払い続けなければいけないことに変わりありません。借入総額が増え、後々生活が厳しくなる可能性が高いです。加えて、そもそも金融機関に相談しても必ずしも交渉に応じてくれるとは限らないので、条件変更だけを当てにするのは危険です。

コロナ禍で経済的に困窮している人が増加している状況で、政府や自治体でもさまざまな救済策を行っています。金融機関だけでなく役所の窓口にも相談してみましょう。

「自然災害による被災者の債務整理に関するガイドライン」の特則

金融庁では新型コロナウイルス感染症の影響で生活が困窮している個人・個人事業主を救済する目的で「自然災害による被災者の債務整理に関するガイドライン」という特則を設けました。

住宅ローンやカードローンなどの返済を抱えていて、かつ自己破産などの法的整理の要件に該当する人が対象で、自宅を手放すことなく債務の免除・減額などの措置が受けられます。

登録支援専門家(弁護士など)に無料で相談できる、財産の一部を手元に残せる、利用しても個人信用情報に登録されない(ブラックリストに載らない)といったメリットがあります。

この制度を利用するためには、まず最も多額の借り入れをしている金融機関に対して「自然災害による被災者の債務整理に関するガイドライン」の手続きを希望する旨申し出ましょう。その後、地元の弁護士会などを通じて専門家が手続き支援を行い、債務整理を進めていきます。

自治体による貸付制度

都道府県あるいは市区町村単位でもさまざまな救済制度があります。たとえば東京都では「新型コロナウイルス感染症の影響を受けた休業や失業等による緊急小口資金、総合支援資金(特例貸付)」という救済策を実施しています。

新型コロナウイルス感染症の影響を受けて収入の減少や失業・休業などによって生活資金に困窮している人を対象に無利子で資金を貸し付けてくれる制度です。緊急小口資金の場合は貸付額が20万円以内で、返済期間は2年以内が条件となります。総合支援資金の場合は世帯人数2人以上が月額20万円以内、単身が月額15万円以内、貸付期間は3ヶ月以内で、返済期間は10年以内です。

まずはお住いの都道府県あるいは市区町村のホームページを見るか、役所の窓口で問い合わせるなどして、使える制度があるかどうか確認してみてください。

どうしても収入のめどが立たないとき

3ヶ月経過しても就労状況が改善されない、あるいは収入が以前の水準に戻らなくて住宅ローンの返済が厳しいとなるとかなり危険。競売=住宅ローン地獄までのカウントダウンが刻一刻と迫っています。

任意売却へ

返済条件の変更ができなかった、あるいは何も対策を講じてこなかったという方は、任意売却という最後の砦で住宅ローン地獄を回避しましょう。

任意売却とは

通常、住宅ローンが残っている状態では自宅に抵当権が設定されているため、残債をすべて返済しないと売却することができません。任意売却は債権者の同意を得て抵当権を外してもらって物件を売却し、それで得た利益で住宅ローンを完済する手段です。通常売却は「住宅ローン完済→売却」という流れになりますが、任意売却は「売却→ローン完済」という逆の流れになります。

競売と同様、自宅を売るという結果にはなりますが、それでも痛手を軽減することが可能です。任意売却のメリットを競売と比較しながら見ていきましょう。

メリット

競売は短時間で物件が売られ、しかも買い叩かれることがほとんどなので、相場よりも7割ほどの値段でしか売却できません。任意売却であれば通常売却と同じような流れで行うので、相場と同じくらいの価格で売ることが可能です。

価格だけでなくスケジュールに関しても優位性があります。競売の場合は強制的に自宅が売りに出され、買い主が決まると退去を求められますが、任意売却であれば契約日や明け渡し日に融通が効くので、物件探しや引っ越しも余裕を持ってできます。

また、前述のとおり競売の前段階として「期限の利益喪失通知」が送付されると住宅ローンの全額を一括返済しなければならなくなりますが、任意売却を行えば、月々の支払いに戻すこともできます。

他にも売却にかかった費用や税金を売却益から捻出できる、周囲の人に知られずに自宅を売却できるといったメリットもあります。

デメリット

さまざまな利点がある任意売却ですが、デメリットも潜んでいますので、しっかりと把握しておきましょう。

一番大きいのはやはり自宅を失うことです。競売よりも有利ではありますが、住むところがなくなってしまうという事実は変わりません。引越し先を検討する必要があります。

また、そもそも金融機関や保証人の同意を得て抵当権を外してもらわないと任意売却はできません。特に売却で得られる金額が残債から大きく下回っている、住宅ローン以外のローンや税金、保険料などを滞納していて信用情報に傷がついているといった理由で任意売却が認められないケースもあります。

仮に任意売却が認められたとしても、物件が売れなければ住宅ローンが返済できる見込みがないとみなされて競売にかけられることになります。3ヶ月~半年の短期決戦で売る必要があるので、通常の売却よりも条件を妥協せざるを得ないケースも少なくありません。

見通しが立たないコロナ禍だからこそ、早めに対応を

感染者が若干減って緊急事態宣言が解除されたものの、未だ新型コロナウイルスの収束は見通しが立っていません。今後感染者が再び増加して、今よりも景気が悪くなる可能性があります。収入が減っている方は早めに対策を打っていきましょう。早ければ早いほどダメージは浅くて済みます。住宅ローン地獄に落ちないよう、自己防衛を心がけてください。

現在収入が減少していない方でも、この先ずっと安定しているとは限りません。今は影響がほとんどない、あるいは儲かっている業界でも、これから何らかの影響が出てくるリスクは十分に考えられます。「住宅ローンが支払えなくなったらどうなるか?」を知り、万が一のときに備えて対策を考えておきましょう。

滞納期間別できることリスト

すでに住宅ローンを滞納してしまっている方も諦めないでください。2ヶ月までであれば黄色信号ですが、十分に挽回は可能です。まずは借り入れをしている金融機関に相談してみて、返済条件の変更など交渉をしてみましょう。行政や公共機関の制度を使って無利子・無担保で資金を確保する、債権者と調整するといったこともできます。この段階ではとにかく動くこと、そして使えるものは使うことが重要です。金融機関や役所の窓口など積極的に相談してみましょう。

3ヶ月を過ぎるといよいよ赤信号。競売へのカウントダウンに入りますので、とれる手段は限られてきます。この段階になったら「住宅ローン地獄に陥らないためにはどうすればよいか?」という視点に切り替えてください。前述のとおり、任意売却を行えば競売よりも好条件で自宅が売れて残債や引っ越しなども余裕が出てきます。残念ながら自宅を失うという結末にはなってしまいますが、競売という最悪の事態を回避することは可能です。

訳あり物件買取センターでは任意売却のご相談も受け付けています。期限の利益の喪失に関する予告書」や「代位弁済の通知書」が届いた方、競売まで待ったなしの方は、ぜひ私たちにご相談ください。

- ローン滞納後 ~2ヶ月

- ローンを借りている金融機関は返済猶予の相談

公共機関へ相談 - ローン滞納後 3~6ヶ月

- 任意売却が可能期間。弊社にご相談ください。

競売期限迫った方も、場合によっては解決策が提案できることもあるので、ぜひご相談ください。

宮野 啓一

株式会社ティー・エム・プランニング 代表取締役

| 国内 | 不動産トラブルの訴訟・裁判解決件数:150件 |

| 国内 | 訳あり物件売買取引件数:1150件 |

| 海外 | 不動産トラブルの訴訟・裁判解決件数:30件 |

※宮野個人の実績件数

経歴

1964年、東京(六本木)生まれ。叔父・叔母がヨーロッパで多くの受賞歴を持つ一級建築士で、幼少期より不動産や建築が身近なものとして育つ。

日本大学卒業後、カリフォルニア州立大学アーバイン校(UCI)に入学。帰国後は大手ビルオーナー会社に就職し、不動産売買を行う。

平成3年、不動産業者免許を取得し、株式会社ティー・エム・プランニングを設立。同時期より第二東京弁護士会の (故)田宮 甫先生に師事し20年以上に渡り民法・民事執行法を学ぶ。

現在まで30年以上、「事件もの」「訴訟絡み」のいわゆる「訳あり物件」のトラブル解決・売買の実績を積む。

またバブル崩壊後の不良債権処理に伴う不動産トラブルについて、国内・海外大手企業のアドバイザーも兼務し数多くの事案を解決。

日本だけでなくアメリカや中国の訳あり物件のトラブル解決・売買にも実績があり、国内・海外の不動産トラブル解決に精通。米国には不動産投資会社を持ち、ハワイ(ワイキキ・アラモアナエリア)・ロサンゼルス(ハリウッド・ビバリーヒルズ・サンタモニカエリア)を中心に事業を行う。

会社概要

会社概要 お問い合わせ

お問い合わせ