不動産を所有していると毎年固定資産税を支払う必要があります。

再建築不可物件も例外ではありません。

この固定資産税はどのようにして金額が決まるのでしょうか?

節税する方法はあるのでしょうか?

今回は固定資産税の計算方法や注意点について解説します。

特に再建築不可物件を所有されていて税金の負担が重いと思われている方はぜひお読みください。

目次

固定資産税とは?

固定資産税とは毎年1月1日時点で不動産(土地、建物、事業用の固定資産)の所有者が支払わなければいけない税金で、市町村(東京23区内の場合は東京都)に納税します。

なお、地域によっては都市計画税も支払わなければなりません。

また、住居や賃貸などの用途や活用しているか、していないかに関わらず、不動産を所有している以上は固定資産税あるいは都市計画税がかかり続けます。

固定資産税の計算方法

固定資産税の金額は不動産の価値、具体的には各市町村が算出した「固定資産税評価額」に応じて決まります。

以下の計算式で金額を求めることが可能です。

課税標準額(固定資産税評価額)×標準税率(1.4%)=固定資産税額

なお、不動産を住居用に使っている場合は広さに応じて軽減措置が受けられ、以下のような計算式で税額を求めることができます。

※小規模住宅用地特例(200㎡以下)の部分に適用

課税標準額×1/6=固定資産税額

※一般住宅用地特例(200㎡超)の部分に適用

課税標準額×1/3=固定資産税額

こうした特例があることはぜひ頭の中に入れておいてください。

後々重要なキーポイントとして登場します。

もちろん、再建築不可物件に関しても用途が住宅であれば固定資産税が安くなります。

再建築不可物件の固定資産税は安い

住宅用の不動産は特例が受けられるとはいえ、毎年自動的に固定資産税を支払わなければならず、負担に感じられている方も少なくないかと思います。

住宅用の不動産は特例が受けられるとはいえ、毎年自動的に固定資産税を支払わなければならず、負担に感じられている方も少なくないかと思います。

再建築不可物件は周辺の同じような物件と比較して固定資産税額が安い傾向があります。

その分毎年の固定費を節約できるため、あえて再建築不可物件を購入して住むという方もいるくらいです。

ではなぜ再建築不可物件は固定資産税が安くなるのでしょうか?

その理由について考えてみましょう。

資産価値が低い

再建築不可物件の固定資産税が安くなる理由は資産価値にあります。

前述のとおり、固定資産税額はその不動産の価値によって決まります。

再建築が認められない再建築不可物件は用途が限られていているため、周辺の一般的な物件と比較して資産価値が5割から7割程度低くなるケースが多いです。

その分固定資産税額も安くなります。

また、不動産の評価額は「再建築価格(評価の対象となる建物と同一のものを新築する場合にかかると試算される建築費用)」と「経年減価補正率(建物が建築されてから生じる経年劣化による残価残存を表した率)」から求められます。

そのため、建物が古くなればなるほど経年減価補正率が小さくなり、評価額が低くなります。

再建築不可物件の多くが建築基準法が改正される1950年以前に建築されているというのも、固定資産税が安くなる要因です。

そもそも物件の価値がほぼないのになぜ固定資産税が必要なのか

再建築不可物件を売りに出したことがある方、不動産会社に話を持ち込んだことがある方は、「この物件には価値がない」「売れない」と言われて断られた経験があるかもしれません。

再建築不可物件を売りに出したことがある方、不動産会社に話を持ち込んだことがある方は、「この物件には価値がない」「売れない」と言われて断られた経験があるかもしれません。

しかし、なぜ価値がない再建築不可物件でも固定資産税がかかり続けるのでしょうか?

その理由は前述の経年原価補正率にあります。

建物の築年数が古くなるごとに経年原価補正率は下がっていきますが、0.2が下限であり、これ以上はいくら建物が古くなったとしても下がらないため、固定資産税が0円になることはありません。

不動産を所有する以上は、ある程度の固定資産税を払い続ける必要があります。

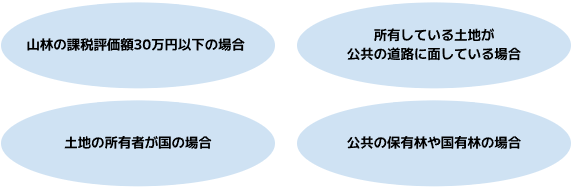

【豆知識】固定資産税がゼロになる4つのケース

不動産では固定資産税を支払わなくてもよいケースがあります。

固定資産税には免税になるラインがあり、課税評価額が30万円以下の山林を所有している場合は納税不要となります。

また、所有している土地が公共の道路に面していて人や車が通行できる場合、その土地は公共の土地とみなされ、固定資産税の支払いが免除されます。

他にも国や地方自治体が所有している土地(公共の保有林や国有林も含む)は公共性があるため、固定資産税がかかりません。

他にも墓地や霊園も公共性が高いとみなされ、免税となります。

ただし、上記はレアケースです。

再建築不可物件であろうと、築古物件であろうと、基本的には固定資産税がかかります。

再建築不可物件の固定資産税が上がるケース

固定資産税が安いのが再建築不可物件のメリットの一つですが、実は固定資産税が高くなってしまうケースもあります。

場合によっては6倍に税額が跳ね上がってしまうこともありえるので要注意です。

ここからは再建築不可物件で固定資産税が高くなってしまうケースについて見ていきましょう。

更地にする

よくあるのが更地にしてしまうというケースです。

よくあるのが更地にしてしまうというケースです。

先ほどもご説明したとおり、住宅用の不動産であれば小規模住宅用地特例や一般住宅用地特例といった軽減措置を受けることができます。

しかし、これらは土地には適用されません。

更地にしてしまった場合、固定資産税の金額は軽減措置がなくなり、その分最大で6倍も跳ね上がります。

しかも再建築不可物件は当然のことながら新たに建物を建てることができません。

あとは駐車場やコインパーキング、庭園や資材置き場にするくらいしかなく、かなり用途が限られてしまいます。

そういった意味でも大きな代償を支払うことになります。

「建物が古くなってきたから」「住める状態ではないから」と更地にしてしまうのも考えものです。

特定空家等に指定される

今空き家が問題になっています。

今空き家が問題になっています。

物件が「特定空家等」に指定されてしまうと、やはり軽減措置の対象外となってしまい、固定資産税の額が最大6倍にまで跳ね上がってしまいます。

特定空家等とは空き家の中で倒壊の危険性が高いもの、管理が行き届いていないもの、衛生上問題があるもの、街の景観を損ねているものなどが該当します。

空き家が社会問題となっていて、今後特定空家等に指定される物件も増えてくるかもしれません。

特に再建築不可物件に住んでいない方は、指定されてしまわないよう最低限のメンテナンスや修繕を行いましょう。

固定資産税評価額は絶対に正しいのか?

先ほども解説したとおり、固定資産税額は市町村が決めた固定資産税評価額をもとに算出されます。

先ほども解説したとおり、固定資産税額は市町村が決めた固定資産税評価額をもとに算出されます。

しかし、これが絶対正しいものであるとは限りません。

稀に間違っている場合もあります。

よくあるのが、建物が無くなっているのにも関わらず、建物があったときの固定資産税評価額が適用されるというケースです。

再建築不可物件でも固定資産税評価額が間違っているということはよくあります。

再建築不可状態であるのにも関わらず、再建築可能な物件として固定資産税評価額が算出されてしまうケースがあります。

この場合、本来よりも高額な固定資産税を支払わなければなりません。

再建築不可物件なのに普通の物件とみなされて固定資産税評価額を算出され、数百万円も余分に税金を支払っていたという事例もあるほどです。

もちろん、自治体側もミスがないように最新の注意を払っているはずですが、評価額の計算や入力は職員が人力で行っているため、間違うこともあり得ます。

固定資産税の額に違和感があったら、一度調べてみましょう。

固定資産税の調べ方

今、どれだけの固定資産税を支払っているかを調べるには、毎年市町村あるいは東京都から届く「固定資産税納税通知書」をご覧ください。

今、どれだけの固定資産税を支払っているかを調べるには、毎年市町村あるいは東京都から届く「固定資産税納税通知書」をご覧ください。

固定資産税額の根拠となる固定資産税評価額は「課税明細書」に書かれています。

また、役所の担当部署で「固定資産課税台帳」を閲覧する、あるいは「固定資産評価証明書」を取得することでも固定資産税評価額を調べることができます。

万が一固定資産税評価額が間違っていると思われる場合は、市区町村あるいは東京都の担当部署に不服申立てを行うか、固定資産税の還付申請を行います。

評価額の計算間違いがあった場合は、多く払っていた分を返してもらえます。

ぜひ一度、自分がいくら固定資産税を支払っているのか?物件の固定資産税評価額はいくらになっているのか?調べてみましょう。

再建築不可物件の維持にお困りならご相談ください。

一般的な物件と比べれば安いとはいえ、再建築不可物件を所有している限り、固定資産税はかかり続けます。

特に物件を活用していない場合は、毎年税金だけを支払い続けることになってしまいます。

さらに、建物の老朽化が進んで更地にせざるをえない状況になってしまった、あるいは手入れを怠っていて特定空家等に指定されてしまったとなれば、固定資産税額が一気に跳ね上がります。

税金ばかりがかかり続ける再建築不可物件は、売却してしまうのも手です。

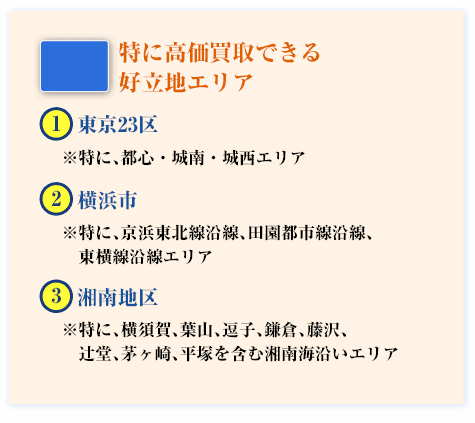

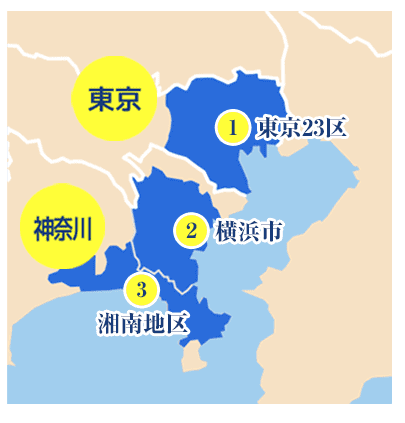

毎年無駄に固定資産税がかかっていて困っている、物件を活用することも売ることもできずに悩んでいるという方は、訳あり物件買取センターにご相談ください。

当社は再建築不可物件の活用ノウハウが豊富で、販路も充実しているため、再建築不可物件であっても買取が可能。

他社で断られたような物件、二束三文の査定額しか提示されなかった物件であっても、好条件で買取らせていただきます。

リフォームや解体する必要はありません。

物件をそのままお譲りください。

宮野 啓一

株式会社ティー・エム・プランニング 代表取締役

| 国内 | 不動産トラブルの訴訟・裁判解決件数:150件 |

| 国内 | 訳あり物件売買取引件数:1150件 |

| 海外 | 不動産トラブルの訴訟・裁判解決件数:30件 |

※宮野個人の実績件数

経歴

1964年、東京(六本木)生まれ。叔父・叔母がヨーロッパで多くの受賞歴を持つ一級建築士で、幼少期より不動産や建築が身近なものとして育つ。

日本大学卒業後、カリフォルニア州立大学アーバイン校(UCI)に入学。帰国後は大手ビルオーナー会社に就職し、不動産売買を行う。

平成3年、不動産業者免許を取得し、株式会社ティー・エム・プランニングを設立。同時期より第二東京弁護士会の (故)田宮 甫先生に師事し20年以上に渡り民法・民事執行法を学ぶ。

現在まで30年以上、「事件もの」「訴訟絡み」のいわゆる「訳あり物件」のトラブル解決・売買の実績を積む。

またバブル崩壊後の不良債権処理に伴う不動産トラブルについて、国内・海外大手企業のアドバイザーも兼務し数多くの事案を解決。

日本だけでなくアメリカや中国の訳あり物件のトラブル解決・売買にも実績があり、国内・海外の不動産トラブル解決に精通。米国には不動産投資会社を持ち、ハワイ(ワイキキ・アラモアナエリア)・ロサンゼルス(ハリウッド・ビバリーヒルズ・サンタモニカエリア)を中心に事業を行う。

再建築不可物件に関する

疑問はここで解決!

- 再建築不可物件とは?後悔しないために知るべき基本情報

- 接道義務違反で再建築不可に!接道義務とは?どんな問題が?

- 市街化調整区域だと再建築不可?特徴や売却・再建築可能条件まで網羅解説

- 再建築不可物件の条件と判断基準をこの道30年のプロが徹底解説

- 再建築不可物件の調べ方とは?確認方法や必要書類などプロが網羅解説!

- 【弁護士も頼る専門家が解説】仲介を検討中の方!契約不適合責任に要注意!

- 【弁護士も頼る専門家が解説】買取業者へ売却!契約不適合責任に要注意!

- 再建築不可でもローンは組める ~否定されすぎな再建築不可物件購入~

- 再建築不可物件にフラット35は使える?所有者視点で他の方法も考察

- 再建築不可物件の固定資産税の全貌 ~払いすぎなケースは少なくない~

- 相続したら再建築不可物件だった!?

- どうする?!再建築不可を相続した時の対処法

- ライフライン問題のある再建築不可物件の買取出来ない?

- 崖条例で再建築不可?

- 再建築不可物件が倒壊したら再建築できない!?再建築不可物件のリスク

- 連棟式建物は再建築不可?建替え可能にする方法や他の対処方法を解説

会社概要

会社概要 お問い合わせ

お問い合わせ